帕利普财务分析体系

什么是帕利普财务分析体系

帕利普财务分析体系是美国哈佛大学教授帕利普(Palepu)对杜邦财务分析体系进行了变形、补充而发展起来的。帕利普在其《企业分析与评价》一书中,将财务分析体系中的常用的财务比率一般被分为四大类:偿债能力比率、盈利比率、资产管理效率比率、现金流量比率。帕利普财务分析的原理是将某一个要分析的指标层层展开,这样便可探究财务指标发生变化的根本原因。

帕利普财务分析体系的理论分析

(一)可持续增长率——统一财务比率

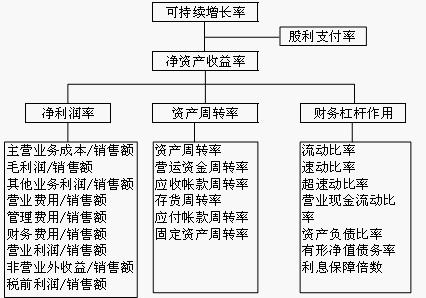

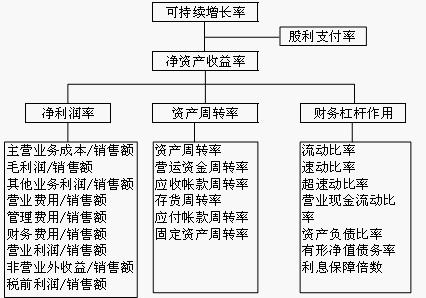

从长远看企业的价值取决于企业的盈利和增长能力。这两项能力又取决于其产品市场战略和资本市场战略;而产品市场战略包括企业的经营战略和投资战略,资本市场战略又包括融资战略和股利政策。财务分析的目的就是评价企业在经营管理、投资管理、融资战略和股利政策四个领域的管理效果。可持续增长率是企业在保持利润能力和财务政策不变的情况下能够达到的增长比率,它取决于净资产收益率和股利政策。因此,可持续增长率将企业的各种财务比率统一起来,以评估企业的增长战略是否可持续,其原理如下图1所示。

可持续增长率=净资产收益率×(1-股利支付比率)

净资产收益率(ROE)=净利润/所有者权益平均余额

(二)分析利润动因——分解净资产收益率

企业的净资产收益率受两个因素的影响:企业利用资产的有效性、与股东的投资相比企业的资产基础有多大。

净资产收益率=资产收益率×财务杠杆

为了更直观地了解利润的动因,我们将净资产收益率进一步分解为:

净资产收益率=净利润率×资产周转率×财务杠杆

此分解后的公式表明:影响企业净利润的动因是净利润率、资产周转率和财务杠杆作用。

(三)评估经营管理——分解净利润率

净利润率表明企业经营活动的盈利能力,因此,对净利润率进行分解能够评估企业的经营管理效率。常用的分析工具是共同尺度损益表,即该表中的所有项目都用一个销售收入比率表示。共同尺度损益表可用于企业一段时间损益表各项目的纵向比较,也可用于行业内企业间的横向比较。通过分析共同尺度损益表,我们可以了解企业的毛利率与其竞争战略的关系、变动的主要原因、期间费用率与其竞争关系、变动的原因、企业的经营管理的效率等。

(四)评估投资管理——分解资产周转率

对资产周转率的详细分析可评估企业投资管理的效率。资产管理分为:流动资金管理和长期资产管理。流动资金管理分析的重点在应收账款、存货和应付账款。评估资产管理效率的主要财务指标有:资产周转率、存货周转率、应收账款周转率、应付账款周转率、固定资产周转率、营运资金周转率。通过分析这些财务指标可评估企业的投资管理效果。

(五)评估财务管理——检验财务杠杆的作用

财务杠杆使企业拥有大于其产权的资产基础,即企业通过借款和一些不计息债务等来增加资本。只要债务的成本低于资产收益率,财务杠杆就可以提高企业的净资产收益率,但同时财务杠杆也加大了企业的风险。评估企业财务杠杆风险程度的财务指标有:流动比率、速动比率、超速动比率和营业现金流动比率等流动性比率以及资产负债比可持续增长率统一财务比率框架率、有形净值负债率和利息保障倍数等长期偿债比率。

帕利普财务分析体系案例分析 ">编辑] 案例一:青岛海尔与春兰股份和格力电器

青岛海尔与春兰股份和格力电器进行比较,借助帕利普财务分析法的原理将某一个分析指标层层展开,探讨青岛海尔财务指标发生变化的根本原因,为报表使用者提供参考。

1.测定全部利润水平-净资产收益率从上表青岛海尔、春兰股份和格力电器的年报中可以得到他们的净资产收益率.如下表所示

青岛海尔及其竞争对手的净资产收益率

从表可看出:三家公司调整前后的净资产收益率变化不大;青岛海尔的净资产收益率2003年较2002年有所下降,较春兰股份高,但低于格力电器。为了进一步理解三家公司的利润动因,将净资产收益率分解为资产收益率和财务杠杆,以分析青岛海尔净资产收益率介于春兰股份和格力电器的原因。

青岛海尔及其竞争对手的资产收益率

从上表青岛海尔及其竞争对手的资产收益率分析中可以看出:

三家公司的资产收益率调整前后变化不大,这说明三家的利润来源主要是其产品收入而不是偶然的非正常性收人。青岛海尔2003年的资产收益率下降是因净资产收益率下降所致。三家公司扣息前后的资产收益率差别不大,因为三家公司都没有太多计息债务。

2.理解利润动因-分解净资产收益率。以上分析表明:青岛海尔的净资产收益率之所以比格力电器低,原因在于它没有充分发挥财务杠杆的作用。为了对资产收益率高低的动因有更好的理解,将资产收益率进一步分解为净利润率和资产周转率,进而得出净资产收益率的主要动因。因为三家公司的净资产收益率调整前后差别不大,所以只将调整前的净资产收益率分解(下表)。

净资产收益率的主要动因

上表表明:青岛海尔2003年净资产收益率下降的原因是净利润率和财务杠杆下降,虽然资产周转率有一定程度的上升,但净资产收益率还是下降了0.95%。另外春兰股份的净资产收益率较青岛海尔低的主要原因在于其净利润率和资产周转率低于青岛海尔,这表明春兰股份的盈利能力和资产管理效率比青岛海尔低。虽然格力电器净资产收益率最高,但其净利润率却不高,其资产周转率居于三者中间,财务杠杆远高于青岛海尔和春兰股份。而且从前面的扣息前的资产收益率分析可知格力电器的财务杠杆虽然很高,但其负债都是不需计息的负债,因此其财务风险不至于高于青岛海尔和春兰股份。为了对净利润率高低的产生有一个更好的理解,将净利润率进行分解以评估企业的经营管理效率。

3.评估经营管理一分解净利润率。

从表4的共同尺度利润表可以看出:青岛海尔的毛利率是三家公司最低的,这和青岛海尔以品牌战略为其主要竞争方式极不协调。毛利率的高低主要决定于产品的溢价和采购及生产效率,产品的滋价又取决于竞争程度和产品的差异化程度。因此,以品牌经营为其主要竞争方式的企业的毛利率一般高于以低成本为竞争战略的企业。春兰股份在2001)年开始对其一系列空调品牌进行降价,2003年的竞争战略偏向于价格战,而青岛海尔和格力电器的竞争战略还是采用品牌战为主。春兰股份虽然在2003年采用价格战,但春兰股份是目前国内唯一可以自己配套空调压缩机及程控电器等核心部件的空调制造企业,而且它的销售主要是通过关联交易,因此春兰股份的毛利率是三家中最高的。而同样是品牌战略,格力电器的毛利率却远大于青岛海尔。

分析其原因:青岛海尔的品牌不容质疑,其产品也一直是保持在高价位,因此它的产品的溢价不低于春兰股份和格力电器,导致毛利率最低的原因就是它的采购和生产的效率。青岛海尔一直着力进行业务流程再造,它的生产效率不比另外两者低,所以引起毛利率低下的原因之一是采购效率。青岛海尔的采购主要是由其集团的物流推进部负责,向关联方采购货物的比率高达97.64%,而春兰股份和格力电器向关联方采购货物的比率只有18.5%和4.85%。另外春兰股份和青岛海尔与关联方签订的销售合同不同,春兰股份采用支付给其关联企业营业费用,而青岛海尔采用低于市价的17.5%来间接支付营业费用。关联交易也许就是青岛海尔毛利率低下的原因所在。

青岛海尔的营业费用率是三家公司中最低的,管理费用率是三家中最高的。采用品牌战略企业的营业费用率和管理费用率应该比低成本战略的企业高,因为广告费、运输费、销售费和科研开发费等较高。

这从青岛海尔和格力电器在2003年空调广告费排行榜位居前五位可得以证实。但同处广告费排行榜前列,青岛海尔的营业费用率却远低于格力电器,这是因为青岛海尔将经营费用转嫁到集团公司。这也部分解释了青岛海尔的产品价位不低,而毛利率却较低的原因,即部分销售毛利转移到母公司,用以间接支付各种营业费用。

共同尺度利润表

4.评估投资管理一分解资产周转率共同尺度利润表已初步揭示了利润率的差异原因。为进一步了解三家公司资产管理效率的高低,分析了三家公司的资产管理比率(表5)

资产管理比率 单位:次

从上表可知:

青岛海尔的营运资金周转率在2003年大幅度下降,比格力电器低得多。②青岛海尔的应收帐款周转率在2003年虽然有大幅度的提高但依然低于格力电器,而且青岛海尔99.52%的应收帐款是应收关联方款项,而格力电器的应收帐款中应收关联方的款项仅为1%,表明青岛海尔的应收帐款管理效率比格力电器来得低。青岛海尔的应付帐款周转率是三家公司中最高的,这说明青岛海尔没有充分利用应付帐款这一低廉的筹资工具。青岛海尔97.64%的采购是关联交易,而2003年末应付帐款中应付关联方的款项为80.99%,与2002年的51.96%相比显得很反常,这是集团内部的应收应付款通过集团的资金结算中心进行抵消的结果,表明青岛海尔对集团外部的供应商支付货款能力降低。青岛海尔的存货周转率是三家公司中最高的,从表面上看,青岛海尔对存货管理效率卓有成效,但青岛海尔的购销绝大部分是关联交易,因此其存货管理效率的高低会因管理层的意愿而改变。青岛海尔的固定资产周转率在2003年有一定程度的提高,但依然低于格力电器。青岛海尔的产能利用率很低,这也许就是固定资产周转率较低的主要原因。

5.评估财务管理。

前文评估了青岛海尔的利润率和资产管理效率的高低,最后还要评估青岛海尔的财务管理水平。财务管理水平主要体现在财务杠杆带来的效益和风险上。当债务成本低于这些资金产生的收益时,财务杠杆就可以提高企业的净资产收益率,但同时也提高了企业的风险。表4列出的净资产收益率主要动因表明青岛海尔的财务杠杆和春兰股份差不多,而格力电器的财务杠杆却远大于青岛海尔和春兰股份。格力电器通过财务杠杆大幅度提高了净资产收益率,但同时也提高了企业的财务风险。流动性比率和长期偿债比率可用来衡量财务杠杆带来的风险。

下表的流动性比率表明,青岛海尔的短期偿债能力2003年较2002年有一定程度提高,营业现金流动比率也是三家中最高的,表明青岛海尔利用营业过程产生的现金偿还本期债务的能力高于其它二者。

流动性比率

下表明青岛海尔的资产负债率和利息保障倍数2003年比2002年有一定程度的降低。从资产负债率看来,青岛海尔的偿债能力高于春兰股份和格力电器。但从利息保障倍数看,青岛海尔的利息偿付能力并不比格力电器高,因为格力电器的财务费用为负数,其利息收入高于利息支出。由此可知格力电器虽然负债率不低,但其负债主要是不计息债务,因此其财务风险并不高,又充分利用了财务杠杆的作用。青岛海尔在利用不计息债务的财务杠杆的作用上没有格力电器高,其财务管理效率较低。

长期债务偿付比率

6.评价可持续增长率

在了解了企业净资产收益率的主要动因后,采用可持续增长率来评价企业的发展前景。表8是青岛海尔、春兰股份及格力电器在保持盈利能力和财务政策不变的情况下的可持续增长比率。前面的分析表明三家公司调整前后的净资产收益率差别不大,而调整项目又不太一致,因此,选择调整前的净资产收益率来计算其可持续增长率。

青岛海尔及其竞争对手的可持续增长率

上表表明青岛海尔2003年的可持续增长率比2002年大幅度提高。其提高的主要原因为股利支付率大大降低。这表明虽然可持续增长率上升,但并不是实质性的盈利能力提高引起的,只是股利分配政策改变引起的。引起盈利能力下降的主要原因是营业费用、应付帐款周转率的提高,此外,还受到应收帐款周转率、存货周转率和固定资产周转率提高的影响。青岛海尔的可持续增长率2003年有所上升,且在三家公司中,青岛海尔的可持续增长率还是较高的。不过,从前面的财务分析中可知:青岛海尔的产销都是通过其集团公司的下属企业进行,因此青岛海尔的收入、费用和资产的使用效益因关联交易而变得可以人为控制,可持续增长率的可靠性大为降低。

参考文献

帕利普财务分析体系是美国哈佛大学教授帕利普(Palepu)对杜邦财务分析体系进行了变形、补充而发展起来的。帕利普在其《企业分析与评价》一书中,将财务分析体系中的常用的财务比率一般被分为四大类:偿债能力比率、盈利比率、资产管理效率比率、现金流量比率。帕利普财务分析的原理是将某一个要分析的指标层层展开,这样便可探究财务指标发生变化的根本原因。

帕利普财务分析体系的理论分析

(一)可持续增长率——统一财务比率

从长远看企业的价值取决于企业的盈利和增长能力。这两项能力又取决于其产品市场战略和资本市场战略;而产品市场战略包括企业的经营战略和投资战略,资本市场战略又包括融资战略和股利政策。财务分析的目的就是评价企业在经营管理、投资管理、融资战略和股利政策四个领域的管理效果。可持续增长率是企业在保持利润能力和财务政策不变的情况下能够达到的增长比率,它取决于净资产收益率和股利政策。因此,可持续增长率将企业的各种财务比率统一起来,以评估企业的增长战略是否可持续,其原理如下图1所示。

可持续增长率=净资产收益率×(1-股利支付比率)

净资产收益率(ROE)=净利润/所有者权益平均余额

(二)分析利润动因——分解净资产收益率

企业的净资产收益率受两个因素的影响:企业利用资产的有效性、与股东的投资相比企业的资产基础有多大。

净资产收益率=资产收益率×财务杠杆

为了更直观地了解利润的动因,我们将净资产收益率进一步分解为:

净资产收益率=净利润率×资产周转率×财务杠杆

此分解后的公式表明:影响企业净利润的动因是净利润率、资产周转率和财务杠杆作用。

(三)评估经营管理——分解净利润率

净利润率表明企业经营活动的盈利能力,因此,对净利润率进行分解能够评估企业的经营管理效率。常用的分析工具是共同尺度损益表,即该表中的所有项目都用一个销售收入比率表示。共同尺度损益表可用于企业一段时间损益表各项目的纵向比较,也可用于行业内企业间的横向比较。通过分析共同尺度损益表,我们可以了解企业的毛利率与其竞争战略的关系、变动的主要原因、期间费用率与其竞争关系、变动的原因、企业的经营管理的效率等。

(四)评估投资管理——分解资产周转率

对资产周转率的详细分析可评估企业投资管理的效率。资产管理分为:流动资金管理和长期资产管理。流动资金管理分析的重点在应收账款、存货和应付账款。评估资产管理效率的主要财务指标有:资产周转率、存货周转率、应收账款周转率、应付账款周转率、固定资产周转率、营运资金周转率。通过分析这些财务指标可评估企业的投资管理效果。

(五)评估财务管理——检验财务杠杆的作用

财务杠杆使企业拥有大于其产权的资产基础,即企业通过借款和一些不计息债务等来增加资本。只要债务的成本低于资产收益率,财务杠杆就可以提高企业的净资产收益率,但同时财务杠杆也加大了企业的风险。评估企业财务杠杆风险程度的财务指标有:流动比率、速动比率、超速动比率和营业现金流动比率等流动性比率以及资产负债比可持续增长率统一财务比率框架率、有形净值负债率和利息保障倍数等长期偿债比率。

帕利普财务分析体系案例分析 ">编辑] 案例一:青岛海尔与春兰股份和格力电器

青岛海尔与春兰股份和格力电器进行比较,借助帕利普财务分析法的原理将某一个分析指标层层展开,探讨青岛海尔财务指标发生变化的根本原因,为报表使用者提供参考。

1.测定全部利润水平-净资产收益率从上表青岛海尔、春兰股份和格力电器的年报中可以得到他们的净资产收益率.如下表所示

青岛海尔及其竞争对手的净资产收益率

从表可看出:三家公司调整前后的净资产收益率变化不大;青岛海尔的净资产收益率2003年较2002年有所下降,较春兰股份高,但低于格力电器。为了进一步理解三家公司的利润动因,将净资产收益率分解为资产收益率和财务杠杆,以分析青岛海尔净资产收益率介于春兰股份和格力电器的原因。

青岛海尔及其竞争对手的资产收益率

从上表青岛海尔及其竞争对手的资产收益率分析中可以看出:

三家公司的资产收益率调整前后变化不大,这说明三家的利润来源主要是其产品收入而不是偶然的非正常性收人。青岛海尔2003年的资产收益率下降是因净资产收益率下降所致。三家公司扣息前后的资产收益率差别不大,因为三家公司都没有太多计息债务。

2.理解利润动因-分解净资产收益率。以上分析表明:青岛海尔的净资产收益率之所以比格力电器低,原因在于它没有充分发挥财务杠杆的作用。为了对资产收益率高低的动因有更好的理解,将资产收益率进一步分解为净利润率和资产周转率,进而得出净资产收益率的主要动因。因为三家公司的净资产收益率调整前后差别不大,所以只将调整前的净资产收益率分解(下表)。

净资产收益率的主要动因

上表表明:青岛海尔2003年净资产收益率下降的原因是净利润率和财务杠杆下降,虽然资产周转率有一定程度的上升,但净资产收益率还是下降了0.95%。另外春兰股份的净资产收益率较青岛海尔低的主要原因在于其净利润率和资产周转率低于青岛海尔,这表明春兰股份的盈利能力和资产管理效率比青岛海尔低。虽然格力电器净资产收益率最高,但其净利润率却不高,其资产周转率居于三者中间,财务杠杆远高于青岛海尔和春兰股份。而且从前面的扣息前的资产收益率分析可知格力电器的财务杠杆虽然很高,但其负债都是不需计息的负债,因此其财务风险不至于高于青岛海尔和春兰股份。为了对净利润率高低的产生有一个更好的理解,将净利润率进行分解以评估企业的经营管理效率。

3.评估经营管理一分解净利润率。

从表4的共同尺度利润表可以看出:青岛海尔的毛利率是三家公司最低的,这和青岛海尔以品牌战略为其主要竞争方式极不协调。毛利率的高低主要决定于产品的溢价和采购及生产效率,产品的滋价又取决于竞争程度和产品的差异化程度。因此,以品牌经营为其主要竞争方式的企业的毛利率一般高于以低成本为竞争战略的企业。春兰股份在2001)年开始对其一系列空调品牌进行降价,2003年的竞争战略偏向于价格战,而青岛海尔和格力电器的竞争战略还是采用品牌战为主。春兰股份虽然在2003年采用价格战,但春兰股份是目前国内唯一可以自己配套空调压缩机及程控电器等核心部件的空调制造企业,而且它的销售主要是通过关联交易,因此春兰股份的毛利率是三家中最高的。而同样是品牌战略,格力电器的毛利率却远大于青岛海尔。

分析其原因:青岛海尔的品牌不容质疑,其产品也一直是保持在高价位,因此它的产品的溢价不低于春兰股份和格力电器,导致毛利率最低的原因就是它的采购和生产的效率。青岛海尔一直着力进行业务流程再造,它的生产效率不比另外两者低,所以引起毛利率低下的原因之一是采购效率。青岛海尔的采购主要是由其集团的物流推进部负责,向关联方采购货物的比率高达97.64%,而春兰股份和格力电器向关联方采购货物的比率只有18.5%和4.85%。另外春兰股份和青岛海尔与关联方签订的销售合同不同,春兰股份采用支付给其关联企业营业费用,而青岛海尔采用低于市价的17.5%来间接支付营业费用。关联交易也许就是青岛海尔毛利率低下的原因所在。

青岛海尔的营业费用率是三家公司中最低的,管理费用率是三家中最高的。采用品牌战略企业的营业费用率和管理费用率应该比低成本战略的企业高,因为广告费、运输费、销售费和科研开发费等较高。

这从青岛海尔和格力电器在2003年空调广告费排行榜位居前五位可得以证实。但同处广告费排行榜前列,青岛海尔的营业费用率却远低于格力电器,这是因为青岛海尔将经营费用转嫁到集团公司。这也部分解释了青岛海尔的产品价位不低,而毛利率却较低的原因,即部分销售毛利转移到母公司,用以间接支付各种营业费用。

共同尺度利润表

4.评估投资管理一分解资产周转率共同尺度利润表已初步揭示了利润率的差异原因。为进一步了解三家公司资产管理效率的高低,分析了三家公司的资产管理比率(表5)

资产管理比率 单位:次

从上表可知:

青岛海尔的营运资金周转率在2003年大幅度下降,比格力电器低得多。②青岛海尔的应收帐款周转率在2003年虽然有大幅度的提高但依然低于格力电器,而且青岛海尔99.52%的应收帐款是应收关联方款项,而格力电器的应收帐款中应收关联方的款项仅为1%,表明青岛海尔的应收帐款管理效率比格力电器来得低。青岛海尔的应付帐款周转率是三家公司中最高的,这说明青岛海尔没有充分利用应付帐款这一低廉的筹资工具。青岛海尔97.64%的采购是关联交易,而2003年末应付帐款中应付关联方的款项为80.99%,与2002年的51.96%相比显得很反常,这是集团内部的应收应付款通过集团的资金结算中心进行抵消的结果,表明青岛海尔对集团外部的供应商支付货款能力降低。青岛海尔的存货周转率是三家公司中最高的,从表面上看,青岛海尔对存货管理效率卓有成效,但青岛海尔的购销绝大部分是关联交易,因此其存货管理效率的高低会因管理层的意愿而改变。青岛海尔的固定资产周转率在2003年有一定程度的提高,但依然低于格力电器。青岛海尔的产能利用率很低,这也许就是固定资产周转率较低的主要原因。

5.评估财务管理。

前文评估了青岛海尔的利润率和资产管理效率的高低,最后还要评估青岛海尔的财务管理水平。财务管理水平主要体现在财务杠杆带来的效益和风险上。当债务成本低于这些资金产生的收益时,财务杠杆就可以提高企业的净资产收益率,但同时也提高了企业的风险。表4列出的净资产收益率主要动因表明青岛海尔的财务杠杆和春兰股份差不多,而格力电器的财务杠杆却远大于青岛海尔和春兰股份。格力电器通过财务杠杆大幅度提高了净资产收益率,但同时也提高了企业的财务风险。流动性比率和长期偿债比率可用来衡量财务杠杆带来的风险。

下表的流动性比率表明,青岛海尔的短期偿债能力2003年较2002年有一定程度提高,营业现金流动比率也是三家中最高的,表明青岛海尔利用营业过程产生的现金偿还本期债务的能力高于其它二者。

流动性比率

下表明青岛海尔的资产负债率和利息保障倍数2003年比2002年有一定程度的降低。从资产负债率看来,青岛海尔的偿债能力高于春兰股份和格力电器。但从利息保障倍数看,青岛海尔的利息偿付能力并不比格力电器高,因为格力电器的财务费用为负数,其利息收入高于利息支出。由此可知格力电器虽然负债率不低,但其负债主要是不计息债务,因此其财务风险并不高,又充分利用了财务杠杆的作用。青岛海尔在利用不计息债务的财务杠杆的作用上没有格力电器高,其财务管理效率较低。

长期债务偿付比率

6.评价可持续增长率

在了解了企业净资产收益率的主要动因后,采用可持续增长率来评价企业的发展前景。表8是青岛海尔、春兰股份及格力电器在保持盈利能力和财务政策不变的情况下的可持续增长比率。前面的分析表明三家公司调整前后的净资产收益率差别不大,而调整项目又不太一致,因此,选择调整前的净资产收益率来计算其可持续增长率。

青岛海尔及其竞争对手的可持续增长率

上表表明青岛海尔2003年的可持续增长率比2002年大幅度提高。其提高的主要原因为股利支付率大大降低。这表明虽然可持续增长率上升,但并不是实质性的盈利能力提高引起的,只是股利分配政策改变引起的。引起盈利能力下降的主要原因是营业费用、应付帐款周转率的提高,此外,还受到应收帐款周转率、存货周转率和固定资产周转率提高的影响。青岛海尔的可持续增长率2003年有所上升,且在三家公司中,青岛海尔的可持续增长率还是较高的。不过,从前面的财务分析中可知:青岛海尔的产销都是通过其集团公司的下属企业进行,因此青岛海尔的收入、费用和资产的使用效益因关联交易而变得可以人为控制,可持续增长率的可靠性大为降低。

参考文献

- ↑ 林秋妹.帕利普财务分析体系在企业经营中的运用.林业勘察设计,2005,(2)

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

如果您认为本词条还有待完善,请 编辑

上一篇 市场成熟度/协同度矩阵 下一篇 循环流向图