汇率货币论

汇率货币论的概述

汇率的货币论它亦被称为国际货币主义汇率理论。它是由美国经济学家约翰逊(H.G.Johnson)、蒙代尔(R.A.Mundell)等于70年代初创立的一种汇率理论。这个理论强调货币市场均衡对汇率的决定性作用:当国内货币供给大于货币需求时,本国物价会上涨。这时,国际商品的套购机制就会发生作用,其结果会使外币汇率上浮,本币汇率下浮。相反,当国内货币需求大于货币供给时,本国物价则会下跌,而会通过国际商品套购机制,使本币汇率上浮,外币汇率下浮。汇率的货币分析法源于国际收支的货币分析法。在一大批芝加哥学派经济学家的全面分析、论证下,如今汇率的货币分析法已成为汇率理论中一个最为强劲的分支。按照货币分析法,一国货币市场失衡后,国内商品市场和证券市场会受到冲击,在国内外资产间具有完全替代性的假设下,国际商品套购机制和套利机制发生作用,一直到货币市场均衡的恢复。而汇率也就一直处于由此产生的变化中,直到最后出现均衡汇率时为止。但是,在调整过程中,国际商品套购机制与套利机制的反应速度或调整速度不一定一致,哪个机制的调整速度快,哪个机制才能直正发挥作用。由此,汇率的货币论又分出了两个模式,一种模式称为国际货币主义的汇率模式,该模式假定商品市场的调整足够迅速、灵敏,因此国际商品套购机制将发生作用。

">编辑]汇率货币论的分类

对商品市场和证券市场不同调整速度的假定,汇率的货币论又可以分为弹性价格货币模型和粘性价格货币模型。

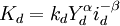

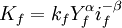

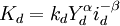

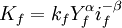

1.弹性价格货币模型根据货币主义的观点,实际货币需求是相对稳定的,是国民收入和利率的函数,与国民收入Y成正比,与利率i成反比,则国内外实际货币需求函数Kd和Kf可以写成:

其中,k、α和 − β分别代表以货币形式持有的收入比例、货币需求的收入弹性和利率弹性,k、α和 − β均为大于0的常数。为简单起见,这里假设两国货币需求的收入弹性和利率弹性相同。

在货币主义看来,在商品市场上购买力平价始终成立,即

e = Pd / Pf

在这种弹性价格条件下,货币市场的失衡能够立即反映到商品市场上,引起商品市场的调整,两国价格水平取决于货币供给和货币需求。用Msd和Msf分别表示国内外货币供给,那么货币市场均衡时国内外价格为

Pd = Msd / Kd

Pf = Msf / Kf

代入得

e = (kf / kd) * (Msd / Msf) * (Yf / Yd)α * (id / if)β

上式表明:

①外汇汇率与本国货币供给成正比,与国外货币供给成反比。当一国货币供给相对增加时,外汇升值,本币贬值。

②外汇汇率与本国相对收入成反比,与本国相对利率成正比。当本国国民收入相对增加时,外汇贬值,本币升值;当本国利率相对提高时,外汇升值,本币贬值。可以看出,货币主义模型关于收入和利率的结论与前面一般性描述正好相反。弹性价格货币论的汇率模型实际上是购买力平价理论的现代翻版,只是在购买力平价理论的基础上,采用现代货币学派的货币供求理论来进一步说明物价水平。这种理论对于说明长期汇率趋势有一定的意义。

2.粘性价格货币模型该模型是美国经济学家多恩布什提出的,与国际货币主义不同,粘性价格货币模型又称汇率超调模型。

假设价格是粘性的,即在长期购买力平价成立,但在短期购买力平价不成立。粘性价格货币模型假设国内外资产具有完全的替代性,即利率平价成立。该模型认为,货币市场失衡后,商品市场价格具有粘性,而证券市场反应极其灵敏,利率将立即调整,以使货币市场恢复均衡:由于价格在短期内不变,导致利率进而汇率在短期出现超调,即调整幅度超过长期均衡水平,随着时间的推移,价格将逐步缓慢调整,利率和汇率将重新向长期均衡水平调整。假设货币扩张导致货币市场出现失衡,由于在短期内价格不变,实际货币供给增加。要恢复货币市场均衡,实际货币需求必须增加,由于国民收入在短期内难以增加,所以利率必须下降以增加实际货币需求。在国内外资产具有完全替代性的情况下,利率下降将引起资本流出,导致外汇需求增加,从而外f亡升值,本币贬值。然而,汇率不会持续停留在这一短期均衡水平,而是逐渐回落,出现与最初方向相反的变化,因为这时商品市场出现超额需求的失衡:

①利率下降增加了总需求;

②本币贬值导致购买力平价不成立,产生商品套购机会,国外对本国商品的需求增加。在产出不变的情况下,这两个渠道最终导致价格同比例上升。在价格上升过程中,实际货币供给逐渐下降,利率必须逐渐回升,结果是资本流人和本币升值。如此循环往复,在价格、利率和汇率的相互作用下,汇率回到国际货币主义模型所指明的长期均衡水平。粘性价格货币模型是一种动态模型,说明了汇率如何由于货币市场失衡而发生超调,又如何从短期均衡水平达到长期均衡水平。在浮动汇率制度下,现实的汇率波动程度要远远大于决定汇率的因素,该模型的贡献在于首次系统地解释了这种现象,并说明一定程度上汇率剧烈波动是难以避免的。

">编辑]汇率货币论的优点

(1)研究视角有重大创新。将货币因素纳入分析框架,强调货币量变动对汇率的影响,从根本上改变了传统汇率理论的研究视角。这对分析资金高度流动情况下汇率的易变性有很强的现实意义。

(2)分析方法有了重大改进。汇率货币论采取了一般均衡分析,同时结合流量分析、动态分析、长短期分析等方法进行研究,比传统的汇率理论所采用的单纯的流量分析.局部分析、比较静态分析有了较大进步。

(3)有较强的政策指导意义。货币论强调货币因素对汇率的决定和影响作用,为各国实施宏观经济政策提供了理论依据。

">编辑]汇率货币论的缺点

(1)过分强调货币因素对汇率的影响,具有片面性。

(2)该理论的成立要求国内金融市场高度发达,而且假设资本可以完全流动,短期资本对利率变动非常敏感,这些与事实不符,尤其是对于发展中国家。

(3)该理论是以浮动汇率制度为前提的,在固定汇率制度或者钉住汇率制度下,该理论受到限制。

(4)该理论比较复杂,不仅要考虑货币市场,还要考虑商品市场和外汇市场;不仅考虑实际因素(收入、价格),还考虑货币因素对汇率的影响,所以该理论的实际运用较为困难。

参考文献

汇率的货币论它亦被称为国际货币主义汇率理论。它是由美国经济学家约翰逊(H.G.Johnson)、蒙代尔(R.A.Mundell)等于70年代初创立的一种汇率理论。这个理论强调货币市场均衡对汇率的决定性作用:当国内货币供给大于货币需求时,本国物价会上涨。这时,国际商品的套购机制就会发生作用,其结果会使外币汇率上浮,本币汇率下浮。相反,当国内货币需求大于货币供给时,本国物价则会下跌,而会通过国际商品套购机制,使本币汇率上浮,外币汇率下浮。汇率的货币分析法源于国际收支的货币分析法。在一大批芝加哥学派经济学家的全面分析、论证下,如今汇率的货币分析法已成为汇率理论中一个最为强劲的分支。按照货币分析法,一国货币市场失衡后,国内商品市场和证券市场会受到冲击,在国内外资产间具有完全替代性的假设下,国际商品套购机制和套利机制发生作用,一直到货币市场均衡的恢复。而汇率也就一直处于由此产生的变化中,直到最后出现均衡汇率时为止。但是,在调整过程中,国际商品套购机制与套利机制的反应速度或调整速度不一定一致,哪个机制的调整速度快,哪个机制才能直正发挥作用。由此,汇率的货币论又分出了两个模式,一种模式称为国际货币主义的汇率模式,该模式假定商品市场的调整足够迅速、灵敏,因此国际商品套购机制将发生作用。

">编辑]汇率货币论的分类

对商品市场和证券市场不同调整速度的假定,汇率的货币论又可以分为弹性价格货币模型和粘性价格货币模型。

1.弹性价格货币模型根据货币主义的观点,实际货币需求是相对稳定的,是国民收入和利率的函数,与国民收入Y成正比,与利率i成反比,则国内外实际货币需求函数Kd和Kf可以写成:

其中,k、α和 − β分别代表以货币形式持有的收入比例、货币需求的收入弹性和利率弹性,k、α和 − β均为大于0的常数。为简单起见,这里假设两国货币需求的收入弹性和利率弹性相同。

在货币主义看来,在商品市场上购买力平价始终成立,即

e = Pd / Pf

在这种弹性价格条件下,货币市场的失衡能够立即反映到商品市场上,引起商品市场的调整,两国价格水平取决于货币供给和货币需求。用Msd和Msf分别表示国内外货币供给,那么货币市场均衡时国内外价格为

Pd = Msd / Kd

Pf = Msf / Kf

代入得

e = (kf / kd) * (Msd / Msf) * (Yf / Yd)α * (id / if)β

上式表明:

①外汇汇率与本国货币供给成正比,与国外货币供给成反比。当一国货币供给相对增加时,外汇升值,本币贬值。

②外汇汇率与本国相对收入成反比,与本国相对利率成正比。当本国国民收入相对增加时,外汇贬值,本币升值;当本国利率相对提高时,外汇升值,本币贬值。可以看出,货币主义模型关于收入和利率的结论与前面一般性描述正好相反。弹性价格货币论的汇率模型实际上是购买力平价理论的现代翻版,只是在购买力平价理论的基础上,采用现代货币学派的货币供求理论来进一步说明物价水平。这种理论对于说明长期汇率趋势有一定的意义。

2.粘性价格货币模型该模型是美国经济学家多恩布什提出的,与国际货币主义不同,粘性价格货币模型又称汇率超调模型。

假设价格是粘性的,即在长期购买力平价成立,但在短期购买力平价不成立。粘性价格货币模型假设国内外资产具有完全的替代性,即利率平价成立。该模型认为,货币市场失衡后,商品市场价格具有粘性,而证券市场反应极其灵敏,利率将立即调整,以使货币市场恢复均衡:由于价格在短期内不变,导致利率进而汇率在短期出现超调,即调整幅度超过长期均衡水平,随着时间的推移,价格将逐步缓慢调整,利率和汇率将重新向长期均衡水平调整。假设货币扩张导致货币市场出现失衡,由于在短期内价格不变,实际货币供给增加。要恢复货币市场均衡,实际货币需求必须增加,由于国民收入在短期内难以增加,所以利率必须下降以增加实际货币需求。在国内外资产具有完全替代性的情况下,利率下降将引起资本流出,导致外汇需求增加,从而外f亡升值,本币贬值。然而,汇率不会持续停留在这一短期均衡水平,而是逐渐回落,出现与最初方向相反的变化,因为这时商品市场出现超额需求的失衡:

①利率下降增加了总需求;

②本币贬值导致购买力平价不成立,产生商品套购机会,国外对本国商品的需求增加。在产出不变的情况下,这两个渠道最终导致价格同比例上升。在价格上升过程中,实际货币供给逐渐下降,利率必须逐渐回升,结果是资本流人和本币升值。如此循环往复,在价格、利率和汇率的相互作用下,汇率回到国际货币主义模型所指明的长期均衡水平。粘性价格货币模型是一种动态模型,说明了汇率如何由于货币市场失衡而发生超调,又如何从短期均衡水平达到长期均衡水平。在浮动汇率制度下,现实的汇率波动程度要远远大于决定汇率的因素,该模型的贡献在于首次系统地解释了这种现象,并说明一定程度上汇率剧烈波动是难以避免的。

">编辑]汇率货币论的优点

(1)研究视角有重大创新。将货币因素纳入分析框架,强调货币量变动对汇率的影响,从根本上改变了传统汇率理论的研究视角。这对分析资金高度流动情况下汇率的易变性有很强的现实意义。

(2)分析方法有了重大改进。汇率货币论采取了一般均衡分析,同时结合流量分析、动态分析、长短期分析等方法进行研究,比传统的汇率理论所采用的单纯的流量分析.局部分析、比较静态分析有了较大进步。

(3)有较强的政策指导意义。货币论强调货币因素对汇率的决定和影响作用,为各国实施宏观经济政策提供了理论依据。

">编辑]汇率货币论的缺点

(1)过分强调货币因素对汇率的影响,具有片面性。

(2)该理论的成立要求国内金融市场高度发达,而且假设资本可以完全流动,短期资本对利率变动非常敏感,这些与事实不符,尤其是对于发展中国家。

(3)该理论是以浮动汇率制度为前提的,在固定汇率制度或者钉住汇率制度下,该理论受到限制。

(4)该理论比较复杂,不仅要考虑货币市场,还要考虑商品市场和外汇市场;不仅考虑实际因素(收入、价格),还考虑货币因素对汇率的影响,所以该理论的实际运用较为困难。

参考文献

- ↑ 李国华.国际经济贸易专业知识(国际商务师)(M).北京:对外经济贸易大学出版社,1998年09月

- ↑ 李小牧.21世纪高职高专规划教材 国际金融(M).北京:清华大学出版社,2005年08月.

- ↑ 3.0 3.1 聚英教育培训中心,金融考试研究中心.2008金融联考复习指南(M).福建:厦门大学出版社,2007.8.

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。