存货融资

什么是存货融资

存货融资是指出口商以存储在仓库(一般由银行指定)中的货物作担保,依靠进口商的付款作还款来源,与应收款融资不同,出口商融资时,货物还没有运出。但是还款方式和应收款融资一样是货物出口后收回的资金,所以存货融资必然包括应收款的管理。

存货融资的基本流程

基本流程如下:

出口商将货物存入仓库(如果是国内企业出口货物一般是放入保税仓库);银行获得货物的担保权益;银行需要对货物进行检验以保障自己的担保权益;银行向出口商提供融资资金;出口商销售货物给进口商;仓库将提货信息通报银行(主要是帮助银行掌握货物的实际销售情况);进口商支付相应货款至银行的专用账户;该专用账户的收款即作为出口商的还款本金及利息;如果有余额,银行再转付给出口商。

如果出口商要求融资时已经找好买家,也可以选择应收款融资,不过对银行来说显然存货融资比单纯的应收款融资风险要小,因为银行已经检验过仓库中的存货,仓库协助银行监控货物的销售情况,当然相应的成本银行将转移到出口商的融资成本之中。如果出口商要求融资时还没有找到买家,那么存货融资是非常恰当的融资方式,因为出口商可以先获得资金,再进行销售,利用销售款归还银行。特别在出口商本身是中间商,需要资金向货物提供者付款,但是又没有找到买家时可以考虑存货融资方式,在货物销售之前利用银行融资对外支付。

存货融资的做法

1.留滞权

银行对企业的所有存货都有留滞权,但企业仍然可以出售存货,因而抵押品的实际价值可能低于贷款时的存货价值,所以银行只同意给信誉好、偿债能力强的企业发放此类贷款。

2.信托收据

滞留权的上述缺陷,又发展出另一种形式的存货融资即信托收据。企业以存货为担保向银行取得抵押贷款,贷款时开具“信托收据”交给银行,表明企业是受银行委托代为保管商品。存货可以留在原地即企业的仓库,也可以搬至指定仓库。此后,企业每销售一笔货物,应取得银行同意后才能提货,随后将收到的货款交给银行,作为归还贷款的一部分,等到贷款本息还清,信托收据便被注销。信托收据融资的缺点是银行可能对企业存货销售情况监管不到位。按照协议,企业销售信托收据上注明的特定商品,售出后的货款应交给银行,冲减贷款额。如果企业不将货款交给银行,银行就必须清楚存货是否售出。如果企业经营场所分散,或远离贷款银行,查验就非常不便。

3.仓库收据

一个公共仓库是专门从事储存商品的独立的第三方机构,某些商品如烟草、酒类在销售前储存一段时间品质会更好,通常就采用仓库收据的方法进行融资和储存。

4.存储融资评价

下面一个例子来说明融资实际利率。

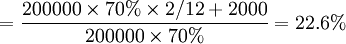

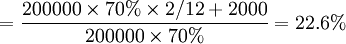

例:设一家企业在冬季生产家具,待来年销售,因此利用存货融资。在这两个月之内,仓库的固定费用为2000元,存货价值为200000元,银行按其价值的70%给予贷款,利率为14%,则:

实际利率

存货融资优缺点资金数量具有灵活性。因为融资量与存货量相连,而存货量又是直接与融资需要联在一起的。场地仓库这种形式使银行更愿意接受存货作为抵押品。场地仓库公司的专人监控,能够减少企业管理、保险费用及失窃的可能,都可能为公司节省开支。不利之处是要签订协议,分开保管,以及要支付固定费用等。

存货融资是指出口商以存储在仓库(一般由银行指定)中的货物作担保,依靠进口商的付款作还款来源,与应收款融资不同,出口商融资时,货物还没有运出。但是还款方式和应收款融资一样是货物出口后收回的资金,所以存货融资必然包括应收款的管理。

存货融资的基本流程

基本流程如下:

出口商将货物存入仓库(如果是国内企业出口货物一般是放入保税仓库);银行获得货物的担保权益;银行需要对货物进行检验以保障自己的担保权益;银行向出口商提供融资资金;出口商销售货物给进口商;仓库将提货信息通报银行(主要是帮助银行掌握货物的实际销售情况);进口商支付相应货款至银行的专用账户;该专用账户的收款即作为出口商的还款本金及利息;如果有余额,银行再转付给出口商。

如果出口商要求融资时已经找好买家,也可以选择应收款融资,不过对银行来说显然存货融资比单纯的应收款融资风险要小,因为银行已经检验过仓库中的存货,仓库协助银行监控货物的销售情况,当然相应的成本银行将转移到出口商的融资成本之中。如果出口商要求融资时还没有找到买家,那么存货融资是非常恰当的融资方式,因为出口商可以先获得资金,再进行销售,利用销售款归还银行。特别在出口商本身是中间商,需要资金向货物提供者付款,但是又没有找到买家时可以考虑存货融资方式,在货物销售之前利用银行融资对外支付。

存货融资的做法

1.留滞权

银行对企业的所有存货都有留滞权,但企业仍然可以出售存货,因而抵押品的实际价值可能低于贷款时的存货价值,所以银行只同意给信誉好、偿债能力强的企业发放此类贷款。

2.信托收据

滞留权的上述缺陷,又发展出另一种形式的存货融资即信托收据。企业以存货为担保向银行取得抵押贷款,贷款时开具“信托收据”交给银行,表明企业是受银行委托代为保管商品。存货可以留在原地即企业的仓库,也可以搬至指定仓库。此后,企业每销售一笔货物,应取得银行同意后才能提货,随后将收到的货款交给银行,作为归还贷款的一部分,等到贷款本息还清,信托收据便被注销。信托收据融资的缺点是银行可能对企业存货销售情况监管不到位。按照协议,企业销售信托收据上注明的特定商品,售出后的货款应交给银行,冲减贷款额。如果企业不将货款交给银行,银行就必须清楚存货是否售出。如果企业经营场所分散,或远离贷款银行,查验就非常不便。

3.仓库收据

一个公共仓库是专门从事储存商品的独立的第三方机构,某些商品如烟草、酒类在销售前储存一段时间品质会更好,通常就采用仓库收据的方法进行融资和储存。

4.存储融资评价

下面一个例子来说明融资实际利率。

例:设一家企业在冬季生产家具,待来年销售,因此利用存货融资。在这两个月之内,仓库的固定费用为2000元,存货价值为200000元,银行按其价值的70%给予贷款,利率为14%,则:

实际利率

存货融资优缺点资金数量具有灵活性。因为融资量与存货量相连,而存货量又是直接与融资需要联在一起的。场地仓库这种形式使银行更愿意接受存货作为抵押品。场地仓库公司的专人监控,能够减少企业管理、保险费用及失窃的可能,都可能为公司节省开支。不利之处是要签订协议,分开保管,以及要支付固定费用等。

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。