牛市交易策略

一、 买入买权(long Calls)

买权,又译作看涨期权。买入执行价格为某一价位的买权,意味着买方在支付了一定数额的权利金之后,就获得了在合约有效期内执行该期权合约、并以该执行价格获得期货多头部位的权利。如果买入的合约为欧式期权,买方只能够在合约规定的日期提出执行指令,如果买入的合约为美式期权,那么买方可以在合约到期前的任一交易日(含到期日)提出执行指令,以此要求卖出买权的一方履行按照事先约定的价格(执行价格)向买入买权的一方卖出期货的义务。

买入买权之后,如果未来期货价格上涨,那么买方就可以执行买权,以低价购买期货合约,然后以市价卖出,获得差价利润。如果未来期货价格下跌,那么买方可以不提出执行,而是任由期权到期作废。也就是说,买方拥有在期货价格上涨、市场价格对自己有利时提出执行期权的权利,而没有在期货价格下跌时必须提出执行、承担损失的义务。

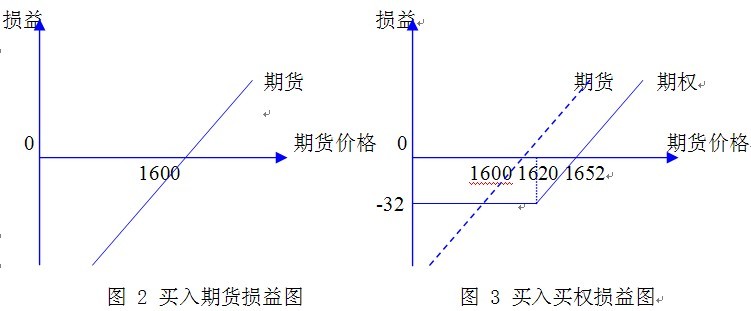

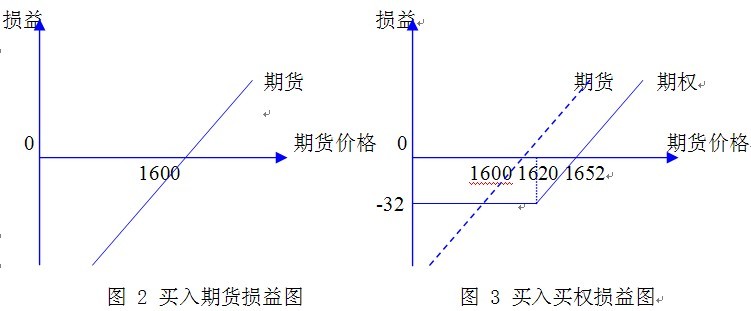

买权的买方在期货价格下跌时是仅承担有限风险的,他所可能遭受的最大损失只是在购买期权时所支付的权利金。由于这种风险与收益的不对称性,买入买权的损益图形为一底部水平、右端上扬的折线,折线与坐标横轴的交点即为买入买权的损益平衡点。

买入买权的损益平衡点的计算公式为:

损益平衡点 = 执行价格 + 权利金

为了不损失权利金,单独的买入买权策略一般在对期货未来走势看涨的情况下使用,因此为牛市交易策略。

买入买权的损益公式为:

买入买权损益 = MAX(期货价格 – 执行价格 – 权利金, – 权利金)

谁适合做买权的买方?

确信某一期货合约的价格在未来会有较大涨幅的投资者

希望能够利用期权的杠杆作用以小搏大的投资者

判断某一期货合约价格在未来上涨却又不愿意承担太大交易风险的投资者

使用时机:期货市场受到利多题材刺激,多头气势如虹,预料后续还有一波不小的涨幅。

【例1】:

小麦期货价格为1600元/吨(设期货保证金5%,投资者可以80元/吨的保证金购买一手期货合约),期权投资者以32元/吨的价格买入一手执行价格为1620元/吨的小麦期权买权合约。

则

损益平衡点 = 执行价格 + 权利金 = 1620 + 32 = 1652,当小麦期货价格上涨到1652元/吨之上时,该投资者开始获利。当期货价格下跌,期权投资者最多损失32元/吨的权利金。(注:文中例题涉及的期权价格均采用理论价格,以距到期期限36天,波动率20%,利率1.98%为参数计算得出,不考虑交易费用。下同)

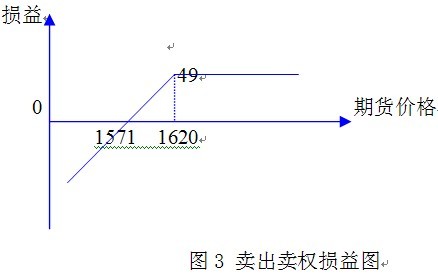

二、卖出卖权(sell Puts)

卖权,又译做看跌期权,买入卖权即获得了在期权的有效期内(美式期权)或者在期权的到期日(欧式期权)以某一事先确定的执行价格卖出一定数量期货合约的权利。与之相反,卖出卖权则意味着在期权有效期内可能要承担按照期权的执行价格从卖权的买方手里买入期货的义务。

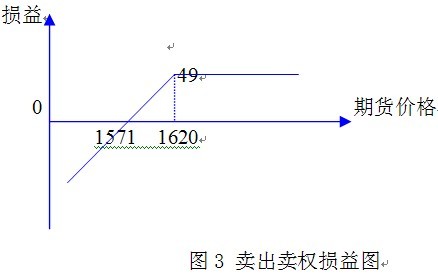

因为该策略的采用者认为未来市场的走势不会下跌,并且不介意在未来履约——按照事先选定的执行价格买入期货——所以卖出卖权被划分为牛市操作策略。卖权卖出之后,如果期货价格上涨或保持不变,卖权在到期前成为虚值或平值期权,那么买入卖权的一方就会放弃自己执行期权的权利、不提出执行,而卖出卖权的一方则会因此赚取期权的权利金。但是所获的权利金收入即为卖出卖权的最大盈利。

卖出卖权的损益平衡点公式为:

损益平衡点 = 执行价格 – 权利金

卖出卖权的损益公式为:

卖出卖权损益 = MIN(期货价格 – 执行价格 + 权利金, 权利金)

采取此策略的意义:

如果未来期货价格低于期权执行价格,则卖权买方极有可能行使权利提出执行卖权、 按该执行价格卖出期货,那么卖权的卖方就可以用已经预备好的资金如愿以偿地在这个由他预先所选定的价位买入所需要的资产,同时,他还赚取了一笔额外的权利金收入。

如果未来市场向相反方向运动,在期权到期时期货价格高于期权执行价格,那么正常情况下该卖权的买方就不会提出执行,而作为卖权的卖方,则可以轻易赚取权利金收入。

使用时机:期货价格位于关键支撑价位不远,预料后势可望出现止跌回稳现象。

【例2】:

小麦期货价格为1600元/吨(期货投资者可以80元/吨的保证金卖出一手期货合约),投资者以49元/吨的价格卖出一手执行价格为1620元/吨的小麦期权卖权合约。

则

损益平衡点 = 执行价格 – 权利金 = 1620 – 49 = 1571, 只要小麦期货价格保持在1571元/吨之上,该投资者就能够获利。当期货价格高于1620元/吨时,该投资者取得最大获利值49元/吨。

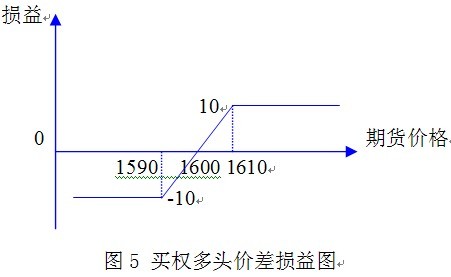

三、买权多头价差(Bull Call Spread)

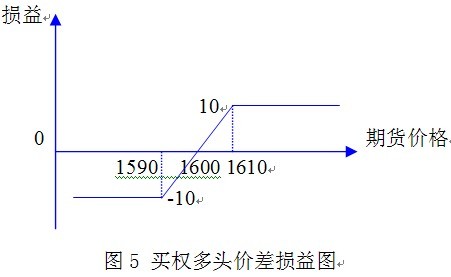

买权多头价差策略,由买入一手执行价格低的买权和卖出一手执行价格高的买权组成。

该策略的使用动机是:投资者对后市看多,但不愿意承担过多风险。

这一策略因为买入低执行价格买权所支付的权利金支出可以由卖出高执行价格买权所获得的权利金收入部分冲抵,从而减少了投资者的投资成本。

若期货价格处于两个执行价格之间,期权的投资损益随期货价格的上涨而增加;但在期货价格达到并超过高处的执行价格后,投资者的损益便不再增加,这是因为,此时投资者所买入的买权因期货价格继续上涨而获得的收益与卖出买权因期货价格上涨而产生的亏损相抵销。

同样,在两个执行价格之间的范围内,期权的投资损益随期货价格的下跌而减少;但当期货价格跌至低处的执行价格之下时,投资者的损益便不再减少,因为此时,买入买权在期货价格继续下跌时所承担的风险是有限的,即最大损失为权利金支出,而卖出买权在期货价格下跌时所获得的也是固定的权利金收入。

因此,买权多头价差策略的损益特征为:

1、当低执行价格 < 期货价格 < 高执行价格时,投资损益随期货价格的上涨(下跌)而增加(减少)

2、当期货价格 < 低执行价格时,投资损益不会随着期货价格的下跌而继续减少,此时该策略的损益计算公式为:

投资损益 = 卖出买权收取的权利金 – 买入买权支付的权利金

3、当期货价格 > 高执行价格时,投资收益也不再继续增加,投资损益可用公式表达为:

投资损益 = 高执行价格 – 低执行价格 + 卖出买权收取的权利金 – 买入买权支付的权利金

损益平衡点 = 低执行价格 + 买入买权支付的权利金 – 卖出买权收入的权利金

使用时机:预期期货未来价格将会上涨,但上涨走势只会缓慢前进,不会出现急涨行情。

【例3】:

小麦期货价格为1600元/吨,投资者买入一手执行价格为1590元/吨的买权,支付权利金价格47元/吨;卖出一手执行价格为1610的买权,收入权利金37元/吨。净投入10元/吨。

则:

当期货价格 > 1610元/吨时,投资损益为1610 – 1590 + 37 – 47 = 10元/吨

当期货价格 < 1590元/吨时,投资损益为 37 – 47 = -10元/吨

当1590元/吨 < 期货价格 < 1610元/吨时,-10 元/吨 < 投资损益 <10 元/吨

损益平衡点 = 1590 + 47 – 37 = 1600 元/吨,当期货价格为1600元/吨时,该组合的损益为0;期货价格高于该价格,投资组合开始赢利;期货价格低于该价格,投资组合开始亏损。

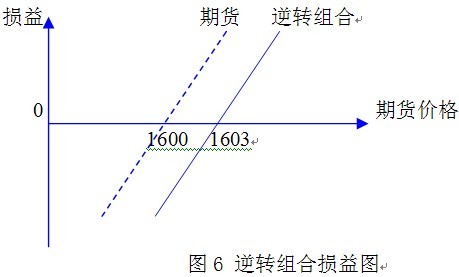

该策略由卖出一手执行价格高的卖权和买入一手执行价格低的卖权组成。

采用该策略的动机是:对后市看多,但不愿意承担过多风险。

买入卖权意味着当期货价格上升时损失权利金,当期货价格下跌时赚取期货价格与执行价格间的价差收益;卖出卖权的损益曲线则正好相反,当期货价格上升时获得权利金收入,当期货价格下跌时承担期货价格与执行价格之间的价差损失。

因此,卖权多头差价策略的损益特征表现为:

1、两个执行价格之间的范围内,投资收益随期货价格上涨而增加;

2、期货价格低于低执行价格时,投资者只承担有限损失,此时的投资损益公式表达为:

投资损益 = 卖出卖权收取的权利金 – 买入卖权支付的权利金 + 低执行价格 – 高执行价格

3、在期货价格涨过高处的执行价格之后,投资者只获得有限利润,此时的投资损益公式表达为:

投资损益 = 卖出卖权收取的权利金 – 买入卖权支付的权利金

4、损益平衡点 = 高执行价格 + 买入卖权支付的权利金 – 卖出卖权收入的权利金

使用时机:同买权多头价差(例图同【图4】)

【例4】

小麦期货价格1600元/吨,投资者卖出一手执行价格为1635元/吨的卖权,收入权利金59元/吨;买入一手执行价格为1590元/吨的卖权,支付权利金34元/吨。

则

当期货价格 > 1635元/吨时,投资损益为59 – 34 = 25元/吨

当期货价格 < 1590元/吨时,投资损益为59 – 34 +1590 – 1635 = -20元/吨

损益平衡点 = 1635 + 34 – 59 = 1610 元/吨,当期货价格为1610元/吨时,该组合的损益为0;期货价格高于该价格,投资组合开始赢利;期货价格低于该价格,投资组合开始亏损。

时间价差又称日历套利(Calendar Spread)、水平套利(Horizontal Spread)。买权时间价差由卖出一手近月买权合约并买入一手相同执行价格的远月买权合约组成。由于近月期权的时间衰减速度快于远月期权的时间衰减速度,所以投资者通常在标的期货价格的长期趋势稳中看涨时,采用买权时间价差策略。

损益平衡点要视波动率而定,最大可能损失为净支付的权利金。

使用时机:预期未来期货价格可能在一定的区间盘整后再上涨,近月买权合约的隐含波动率大于远月买权的隐含波动率。

时间价差的损益情况比较复杂,该策略的盈利程度主要取决于波动率的变化以及近月合约到期时标的资产的期货价格是否接近该近月合约的执行价格,以下根据几个不同的市场状况简要说明。

【例6】

假定:小麦期货价格1600元/吨,卖出一手执行价格1650元/吨的7月买权合约,距到期日36天,隐含波动率35%,收入权利金48元/吨;买入一手执行价格1650元/吨的9月买权合约,距到期日98天,隐含波动率20%,支付权利金50元/吨。

(1)若一个月后,小麦期货价格上涨为1650元/吨,波动率减小为10%,此时执行价格1650元/吨的7月买权的价格为8元/吨,执行价格1650元/吨的9月买权价格为31元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金8元/吨、收入权利金31元/吨。

则,投资者的净损益 = 48 –50– 8 + 31 = 21元/吨

(2)若一个月后,小麦期货价格下跌为1550元/吨,波动率为30%,此时7月买权的价格为1元/吨,9月买权价格为44元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金44元/吨。

则,投资者的净损益 = 48 –50 –1 + 44 = 41元/吨

(3)若一个月后,小麦期货价格仍为1550元/吨,波动率为10%,此时7月买权的价格为1元/吨,9月买权的价格为3元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金3元/吨。

则,投资者的净损益 = 48 –50 –1 + 3 = 0元/吨

(4)若一个月后,小麦期货价格仍为1600元/吨,波动率为10%,此时7月买权的价格为1元/吨,9月买权的价格为11元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金11元/吨。

则,投资者的净损益 = 48 –50 –1 + 11 = 8元/吨

相关条目买权交易策略卖权交易策略牛市交易策略熊市交易策略波动率交易策略

买权,又译作看涨期权。买入执行价格为某一价位的买权,意味着买方在支付了一定数额的权利金之后,就获得了在合约有效期内执行该期权合约、并以该执行价格获得期货多头部位的权利。如果买入的合约为欧式期权,买方只能够在合约规定的日期提出执行指令,如果买入的合约为美式期权,那么买方可以在合约到期前的任一交易日(含到期日)提出执行指令,以此要求卖出买权的一方履行按照事先约定的价格(执行价格)向买入买权的一方卖出期货的义务。

买入买权之后,如果未来期货价格上涨,那么买方就可以执行买权,以低价购买期货合约,然后以市价卖出,获得差价利润。如果未来期货价格下跌,那么买方可以不提出执行,而是任由期权到期作废。也就是说,买方拥有在期货价格上涨、市场价格对自己有利时提出执行期权的权利,而没有在期货价格下跌时必须提出执行、承担损失的义务。

买权的买方在期货价格下跌时是仅承担有限风险的,他所可能遭受的最大损失只是在购买期权时所支付的权利金。由于这种风险与收益的不对称性,买入买权的损益图形为一底部水平、右端上扬的折线,折线与坐标横轴的交点即为买入买权的损益平衡点。

买入买权的损益平衡点的计算公式为:

损益平衡点 = 执行价格 + 权利金

为了不损失权利金,单独的买入买权策略一般在对期货未来走势看涨的情况下使用,因此为牛市交易策略。

买入买权的损益公式为:

买入买权损益 = MAX(期货价格 – 执行价格 – 权利金, – 权利金)

谁适合做买权的买方?

确信某一期货合约的价格在未来会有较大涨幅的投资者

希望能够利用期权的杠杆作用以小搏大的投资者

判断某一期货合约价格在未来上涨却又不愿意承担太大交易风险的投资者

使用时机:期货市场受到利多题材刺激,多头气势如虹,预料后续还有一波不小的涨幅。

【例1】:

小麦期货价格为1600元/吨(设期货保证金5%,投资者可以80元/吨的保证金购买一手期货合约),期权投资者以32元/吨的价格买入一手执行价格为1620元/吨的小麦期权买权合约。

则

损益平衡点 = 执行价格 + 权利金 = 1620 + 32 = 1652,当小麦期货价格上涨到1652元/吨之上时,该投资者开始获利。当期货价格下跌,期权投资者最多损失32元/吨的权利金。(注:文中例题涉及的期权价格均采用理论价格,以距到期期限36天,波动率20%,利率1.98%为参数计算得出,不考虑交易费用。下同)

二、卖出卖权(sell Puts)

卖权,又译做看跌期权,买入卖权即获得了在期权的有效期内(美式期权)或者在期权的到期日(欧式期权)以某一事先确定的执行价格卖出一定数量期货合约的权利。与之相反,卖出卖权则意味着在期权有效期内可能要承担按照期权的执行价格从卖权的买方手里买入期货的义务。

因为该策略的采用者认为未来市场的走势不会下跌,并且不介意在未来履约——按照事先选定的执行价格买入期货——所以卖出卖权被划分为牛市操作策略。卖权卖出之后,如果期货价格上涨或保持不变,卖权在到期前成为虚值或平值期权,那么买入卖权的一方就会放弃自己执行期权的权利、不提出执行,而卖出卖权的一方则会因此赚取期权的权利金。但是所获的权利金收入即为卖出卖权的最大盈利。

卖出卖权的损益平衡点公式为:

损益平衡点 = 执行价格 – 权利金

卖出卖权的损益公式为:

卖出卖权损益 = MIN(期货价格 – 执行价格 + 权利金, 权利金)

采取此策略的意义:

如果未来期货价格低于期权执行价格,则卖权买方极有可能行使权利提出执行卖权、 按该执行价格卖出期货,那么卖权的卖方就可以用已经预备好的资金如愿以偿地在这个由他预先所选定的价位买入所需要的资产,同时,他还赚取了一笔额外的权利金收入。

如果未来市场向相反方向运动,在期权到期时期货价格高于期权执行价格,那么正常情况下该卖权的买方就不会提出执行,而作为卖权的卖方,则可以轻易赚取权利金收入。

使用时机:期货价格位于关键支撑价位不远,预料后势可望出现止跌回稳现象。

【例2】:

小麦期货价格为1600元/吨(期货投资者可以80元/吨的保证金卖出一手期货合约),投资者以49元/吨的价格卖出一手执行价格为1620元/吨的小麦期权卖权合约。

则

损益平衡点 = 执行价格 – 权利金 = 1620 – 49 = 1571, 只要小麦期货价格保持在1571元/吨之上,该投资者就能够获利。当期货价格高于1620元/吨时,该投资者取得最大获利值49元/吨。

三、买权多头价差(Bull Call Spread)

买权多头价差策略,由买入一手执行价格低的买权和卖出一手执行价格高的买权组成。

该策略的使用动机是:投资者对后市看多,但不愿意承担过多风险。

这一策略因为买入低执行价格买权所支付的权利金支出可以由卖出高执行价格买权所获得的权利金收入部分冲抵,从而减少了投资者的投资成本。

若期货价格处于两个执行价格之间,期权的投资损益随期货价格的上涨而增加;但在期货价格达到并超过高处的执行价格后,投资者的损益便不再增加,这是因为,此时投资者所买入的买权因期货价格继续上涨而获得的收益与卖出买权因期货价格上涨而产生的亏损相抵销。

同样,在两个执行价格之间的范围内,期权的投资损益随期货价格的下跌而减少;但当期货价格跌至低处的执行价格之下时,投资者的损益便不再减少,因为此时,买入买权在期货价格继续下跌时所承担的风险是有限的,即最大损失为权利金支出,而卖出买权在期货价格下跌时所获得的也是固定的权利金收入。

因此,买权多头价差策略的损益特征为:

1、当低执行价格 < 期货价格 < 高执行价格时,投资损益随期货价格的上涨(下跌)而增加(减少)

2、当期货价格 < 低执行价格时,投资损益不会随着期货价格的下跌而继续减少,此时该策略的损益计算公式为:

投资损益 = 卖出买权收取的权利金 – 买入买权支付的权利金

3、当期货价格 > 高执行价格时,投资收益也不再继续增加,投资损益可用公式表达为:

投资损益 = 高执行价格 – 低执行价格 + 卖出买权收取的权利金 – 买入买权支付的权利金

损益平衡点 = 低执行价格 + 买入买权支付的权利金 – 卖出买权收入的权利金

使用时机:预期期货未来价格将会上涨,但上涨走势只会缓慢前进,不会出现急涨行情。

【例3】:

小麦期货价格为1600元/吨,投资者买入一手执行价格为1590元/吨的买权,支付权利金价格47元/吨;卖出一手执行价格为1610的买权,收入权利金37元/吨。净投入10元/吨。

则:

当期货价格 > 1610元/吨时,投资损益为1610 – 1590 + 37 – 47 = 10元/吨

当期货价格 < 1590元/吨时,投资损益为 37 – 47 = -10元/吨

当1590元/吨 < 期货价格 < 1610元/吨时,-10 元/吨 < 投资损益 <10 元/吨

损益平衡点 = 1590 + 47 – 37 = 1600 元/吨,当期货价格为1600元/吨时,该组合的损益为0;期货价格高于该价格,投资组合开始赢利;期货价格低于该价格,投资组合开始亏损。

- 四、卖权多头价差(Bull Put Spread)

该策略由卖出一手执行价格高的卖权和买入一手执行价格低的卖权组成。

采用该策略的动机是:对后市看多,但不愿意承担过多风险。

买入卖权意味着当期货价格上升时损失权利金,当期货价格下跌时赚取期货价格与执行价格间的价差收益;卖出卖权的损益曲线则正好相反,当期货价格上升时获得权利金收入,当期货价格下跌时承担期货价格与执行价格之间的价差损失。

因此,卖权多头差价策略的损益特征表现为:

1、两个执行价格之间的范围内,投资收益随期货价格上涨而增加;

2、期货价格低于低执行价格时,投资者只承担有限损失,此时的投资损益公式表达为:

投资损益 = 卖出卖权收取的权利金 – 买入卖权支付的权利金 + 低执行价格 – 高执行价格

3、在期货价格涨过高处的执行价格之后,投资者只获得有限利润,此时的投资损益公式表达为:

投资损益 = 卖出卖权收取的权利金 – 买入卖权支付的权利金

4、损益平衡点 = 高执行价格 + 买入卖权支付的权利金 – 卖出卖权收入的权利金

使用时机:同买权多头价差(例图同【图4】)

【例4】

小麦期货价格1600元/吨,投资者卖出一手执行价格为1635元/吨的卖权,收入权利金59元/吨;买入一手执行价格为1590元/吨的卖权,支付权利金34元/吨。

则

当期货价格 > 1635元/吨时,投资损益为59 – 34 = 25元/吨

当期货价格 < 1590元/吨时,投资损益为59 – 34 +1590 – 1635 = -20元/吨

损益平衡点 = 1635 + 34 – 59 = 1610 元/吨,当期货价格为1610元/吨时,该组合的损益为0;期货价格高于该价格,投资组合开始赢利;期货价格低于该价格,投资组合开始亏损。

- 六、买权时间价差(Call Option Time Spread)

时间价差又称日历套利(Calendar Spread)、水平套利(Horizontal Spread)。买权时间价差由卖出一手近月买权合约并买入一手相同执行价格的远月买权合约组成。由于近月期权的时间衰减速度快于远月期权的时间衰减速度,所以投资者通常在标的期货价格的长期趋势稳中看涨时,采用买权时间价差策略。

损益平衡点要视波动率而定,最大可能损失为净支付的权利金。

使用时机:预期未来期货价格可能在一定的区间盘整后再上涨,近月买权合约的隐含波动率大于远月买权的隐含波动率。

时间价差的损益情况比较复杂,该策略的盈利程度主要取决于波动率的变化以及近月合约到期时标的资产的期货价格是否接近该近月合约的执行价格,以下根据几个不同的市场状况简要说明。

【例6】

假定:小麦期货价格1600元/吨,卖出一手执行价格1650元/吨的7月买权合约,距到期日36天,隐含波动率35%,收入权利金48元/吨;买入一手执行价格1650元/吨的9月买权合约,距到期日98天,隐含波动率20%,支付权利金50元/吨。

(1)若一个月后,小麦期货价格上涨为1650元/吨,波动率减小为10%,此时执行价格1650元/吨的7月买权的价格为8元/吨,执行价格1650元/吨的9月买权价格为31元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金8元/吨、收入权利金31元/吨。

则,投资者的净损益 = 48 –50– 8 + 31 = 21元/吨

(2)若一个月后,小麦期货价格下跌为1550元/吨,波动率为30%,此时7月买权的价格为1元/吨,9月买权价格为44元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金44元/吨。

则,投资者的净损益 = 48 –50 –1 + 44 = 41元/吨

(3)若一个月后,小麦期货价格仍为1550元/吨,波动率为10%,此时7月买权的价格为1元/吨,9月买权的价格为3元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金3元/吨。

则,投资者的净损益 = 48 –50 –1 + 3 = 0元/吨

(4)若一个月后,小麦期货价格仍为1600元/吨,波动率为10%,此时7月买权的价格为1元/吨,9月买权的价格为11元/吨。

投资者买入7月买权、卖出9月买权平仓,分别支付权利金1元/吨、收入权利金11元/吨。

则,投资者的净损益 = 48 –50 –1 + 11 = 8元/吨

相关条目买权交易策略卖权交易策略牛市交易策略熊市交易策略波动率交易策略

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。