买权交易策略

一、买进买权

买权,即在到期日之前,按照执行价格,买进期货合约的期权。交易者在预期小麦期货价格上涨时,才会持有这种期权合约。

例如,在5月份,某交易者预计小麦7月份期货合约价格将上涨,因此,买进一手7月份小麦买权合约,执行价格为1180元/吨。该交易者即获得在期权合约到期时,以1180元/吨的价格买进小麦期货合约的权利。如果在到期日,小麦期货价格上涨超过1180元/吨,即可实现盈利;如果价格下跌低于1180元/吨,即可让期权到期。

买权平仓盈亏=卖出买权权利金-买进买权权利金

盈亏平衡价位=买权执行价格+买进买权权利金

买权最大盈利=期货价格-买权执行价格-买权权利金

买权最大亏损=支出的买权权利金

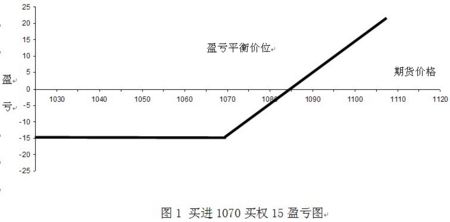

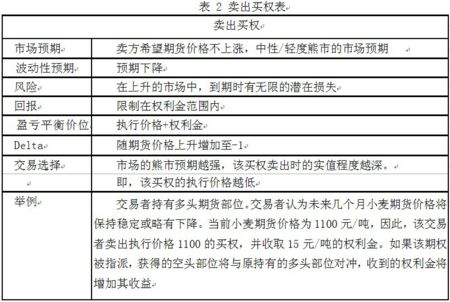

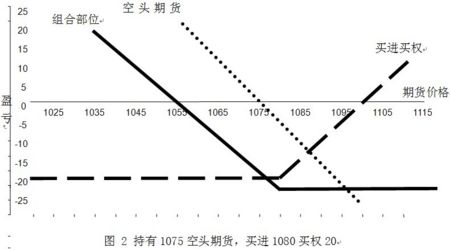

例如,某日,11月份小麦期货合约价格为1070元/吨,交易者买进执行价格为1070元/吨的买权,权利金为15元/吨,这意味着,期货价格上涨到1085元/吨(=1070+15)时才不亏损【见图1】。

投机性的买权买方主要利用期权的杠杆作用。其兴趣在于,如果期货价格上涨的话,即可获得很高的投资收益比。买方还要认识到,如果市场价格没有向其预期的那样的话,那么,很有可能失去其部分或全部权利金价值。

市场预期:交易者预期相关期货价格将较大幅度上涨,则可以支付一定数额的权利金,买进买权。

期货价格上涨,则期权价格也上涨,交易者可以以更高的权利金价格卖出该期权合约,获取期权价差收益。

当期货价格上涨幅度超过支付的权利金和执行价格之和的时候,也可通过执行期权获得相应期货部位,或与期货部位配合,获取更多利润。

当期货价格小幅上涨,买方可执行期权或对冲平仓,或获取利润,或弥补权利金损失。

如果期货价格下跌至执行价格以下,买方则不执行期权,其最大损失是支出的权利金。

例如,交易者以权利金15元/吨的价格买进执行价格为1090元/吨的小麦买权合约之后,小麦期货价格上涨,因此,小麦买权权利金也开始上涨,比如涨到20元/吨。如果该交易者按此价格平仓,收益为5元/吨(=20-15),1手10吨小麦期权合约利润=5×10=50元(手续费未计)。

持仓状况:投资者持有期货空头,可以买进买权,锁定期货空头风险。

这时,交易者可以在卖出期货的同时或在卖出期货后,期货价格稍微有些上升的情况下,买进买权,锁定期货价格上升可能产生的亏损。同时,保留在期货价格下跌时,该交易组合盈利的机会。一旦期货价格下跌,该交易组合将逐渐成为盈利部位。

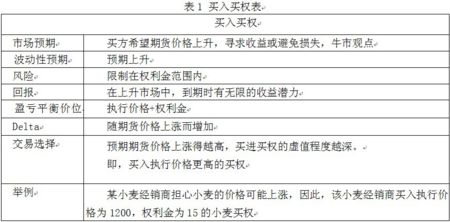

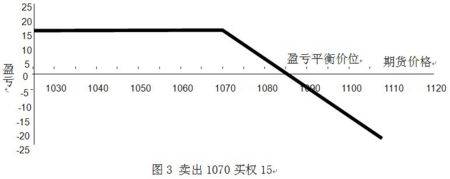

例如,交易者持有1手小麦期货空头合约,建仓价格为1075元/吨。当小麦期货价格上涨到1080元/吨时,该交易者认为期货价格下跌的可能性较大,所以不愿亏损平仓,但又担心价格继续上涨导致期货合约亏损加大。这时,交易者可以买进执行价格1080的买权,权利金20元/吨。锁定交易组合部位的最大亏损为25元/吨。(每吨期货方亏损5元+权利金20元)同时,如果期货价格跌破1055元/吨,交易组合部位到期将盈利。而期货价1055元/吨是该组合的盈亏平衡点。

二、卖出买权

卖出买权之后,如果到期日期货价格低于执行价格,那么该期权就实现其最大利润。然而,卖出买权对市场的预期并不一定是看跌。在期权市场上,看涨交易的对方并不一定是看跌,而是不看涨。其只要卖出的买权无价值到期,实现最大利润,而达到这一目的并不需要期货价格一直下跌。

卖出买权看上去风险大而利润潜力小,那么,为什么有人卖出买权呢?主要原因是,买权的卖方预测,在期权有效期内,期货价格潜在的价格变动不大于权利金隐含的价值。

买权平仓盈亏=卖出买权权利金-买进买权权利金

盈亏平衡价位=买权执行价格+买权权利金

买权最大盈利=收取的买权权利金

买权最大亏损=期货价格-买权执行价格+买权权利金

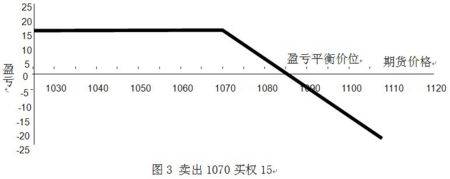

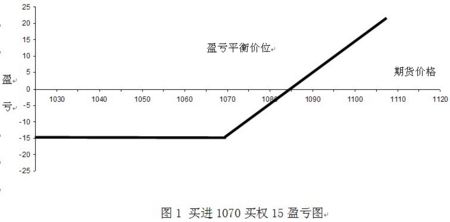

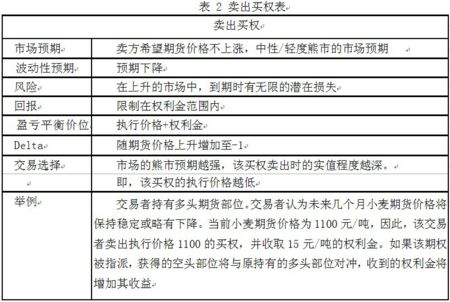

例如,交易者卖出1070执行价格的买权,收取权利金15元/吨。买权卖方的盈亏两平价位是1085元/吨。如果期货价格超过1085元/吨,卖方就会亏损,低于1085元/吨就会盈利【见图3】。

市场预期:投资者预期相关期货价格到期时不会上涨超过盈亏两平点,可以卖出买权,获取权利金收益。

上例中,卖出买权,期货价格低于1070时,不仅可以收取一定数额的权利金,而且,随着期货价格下跌,期权价格也下跌,交易者可以平仓获取价差收益。如果买权到期,即使期货价格有小幅度上涨,致使遭受一点损失,但是,只要损失小于权利金收入,卖出买权都是有收益的。

例如,交易者开仓卖出小麦买权,价格为76元/吨。当权利金下跌到50元/吨时,平仓获利26元/吨,即1张合约获利260元。

如果一投资者已经买进小麦期货合约,则卖出买权获得的权利金等于降低了买价。如果小麦期货价格上涨,期权买方执行权利,则交易者可以用已有的小麦期货合约履约。如果小麦期货价格不变,交易者净收权利金。如果小麦期货价格下跌,则所获得的权利金部分弥补小麦期货的损失。

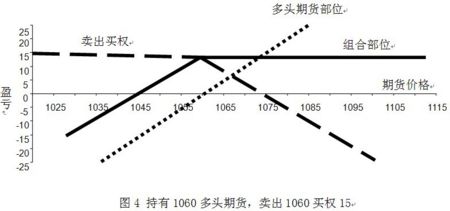

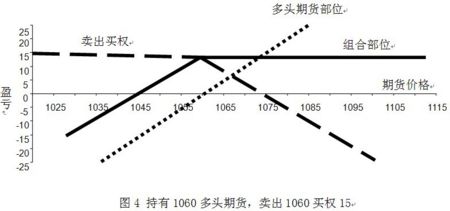

例如,交易者已持有11月份小麦期货合约多头部位,价格为1060元/吨。为了防止小麦期货价格下跌,交易者卖出执行价格为1060元/吨的买权,权利金为15元/吨。如果小麦期货价格上涨,该组合部位最大盈利为15元/吨。如果价格跌破1045,则该组合部位将产生亏损。

相关条目买权交易策略卖权交易策略牛市交易策略熊市交易策略波动率交易策略

- (一)买权特性

买权,即在到期日之前,按照执行价格,买进期货合约的期权。交易者在预期小麦期货价格上涨时,才会持有这种期权合约。

例如,在5月份,某交易者预计小麦7月份期货合约价格将上涨,因此,买进一手7月份小麦买权合约,执行价格为1180元/吨。该交易者即获得在期权合约到期时,以1180元/吨的价格买进小麦期货合约的权利。如果在到期日,小麦期货价格上涨超过1180元/吨,即可实现盈利;如果价格下跌低于1180元/吨,即可让期权到期。

- (二)买进买权盈亏

买权平仓盈亏=卖出买权权利金-买进买权权利金

盈亏平衡价位=买权执行价格+买进买权权利金

买权最大盈利=期货价格-买权执行价格-买权权利金

买权最大亏损=支出的买权权利金

例如,某日,11月份小麦期货合约价格为1070元/吨,交易者买进执行价格为1070元/吨的买权,权利金为15元/吨,这意味着,期货价格上涨到1085元/吨(=1070+15)时才不亏损【见图1】。

- (三)买进买权投机

投机性的买权买方主要利用期权的杠杆作用。其兴趣在于,如果期货价格上涨的话,即可获得很高的投资收益比。买方还要认识到,如果市场价格没有向其预期的那样的话,那么,很有可能失去其部分或全部权利金价值。

市场预期:交易者预期相关期货价格将较大幅度上涨,则可以支付一定数额的权利金,买进买权。

期货价格上涨,则期权价格也上涨,交易者可以以更高的权利金价格卖出该期权合约,获取期权价差收益。

当期货价格上涨幅度超过支付的权利金和执行价格之和的时候,也可通过执行期权获得相应期货部位,或与期货部位配合,获取更多利润。

当期货价格小幅上涨,买方可执行期权或对冲平仓,或获取利润,或弥补权利金损失。

如果期货价格下跌至执行价格以下,买方则不执行期权,其最大损失是支出的权利金。

例如,交易者以权利金15元/吨的价格买进执行价格为1090元/吨的小麦买权合约之后,小麦期货价格上涨,因此,小麦买权权利金也开始上涨,比如涨到20元/吨。如果该交易者按此价格平仓,收益为5元/吨(=20-15),1手10吨小麦期权合约利润=5×10=50元(手续费未计)。

- (四)买进保护性买权

持仓状况:投资者持有期货空头,可以买进买权,锁定期货空头风险。

这时,交易者可以在卖出期货的同时或在卖出期货后,期货价格稍微有些上升的情况下,买进买权,锁定期货价格上升可能产生的亏损。同时,保留在期货价格下跌时,该交易组合盈利的机会。一旦期货价格下跌,该交易组合将逐渐成为盈利部位。

例如,交易者持有1手小麦期货空头合约,建仓价格为1075元/吨。当小麦期货价格上涨到1080元/吨时,该交易者认为期货价格下跌的可能性较大,所以不愿亏损平仓,但又担心价格继续上涨导致期货合约亏损加大。这时,交易者可以买进执行价格1080的买权,权利金20元/吨。锁定交易组合部位的最大亏损为25元/吨。(每吨期货方亏损5元+权利金20元)同时,如果期货价格跌破1055元/吨,交易组合部位到期将盈利。而期货价1055元/吨是该组合的盈亏平衡点。

二、卖出买权

- (一)卖出买权预期

卖出买权之后,如果到期日期货价格低于执行价格,那么该期权就实现其最大利润。然而,卖出买权对市场的预期并不一定是看跌。在期权市场上,看涨交易的对方并不一定是看跌,而是不看涨。其只要卖出的买权无价值到期,实现最大利润,而达到这一目的并不需要期货价格一直下跌。

- (二)卖出买权动机

卖出买权看上去风险大而利润潜力小,那么,为什么有人卖出买权呢?主要原因是,买权的卖方预测,在期权有效期内,期货价格潜在的价格变动不大于权利金隐含的价值。

- (三)卖出买权盈亏

买权平仓盈亏=卖出买权权利金-买进买权权利金

盈亏平衡价位=买权执行价格+买权权利金

买权最大盈利=收取的买权权利金

买权最大亏损=期货价格-买权执行价格+买权权利金

例如,交易者卖出1070执行价格的买权,收取权利金15元/吨。买权卖方的盈亏两平价位是1085元/吨。如果期货价格超过1085元/吨,卖方就会亏损,低于1085元/吨就会盈利【见图3】。

- (四)卖出买权投机

市场预期:投资者预期相关期货价格到期时不会上涨超过盈亏两平点,可以卖出买权,获取权利金收益。

上例中,卖出买权,期货价格低于1070时,不仅可以收取一定数额的权利金,而且,随着期货价格下跌,期权价格也下跌,交易者可以平仓获取价差收益。如果买权到期,即使期货价格有小幅度上涨,致使遭受一点损失,但是,只要损失小于权利金收入,卖出买权都是有收益的。

例如,交易者开仓卖出小麦买权,价格为76元/吨。当权利金下跌到50元/吨时,平仓获利26元/吨,即1张合约获利260元。

- (五)卖出风险性买权

如果一投资者已经买进小麦期货合约,则卖出买权获得的权利金等于降低了买价。如果小麦期货价格上涨,期权买方执行权利,则交易者可以用已有的小麦期货合约履约。如果小麦期货价格不变,交易者净收权利金。如果小麦期货价格下跌,则所获得的权利金部分弥补小麦期货的损失。

例如,交易者已持有11月份小麦期货合约多头部位,价格为1060元/吨。为了防止小麦期货价格下跌,交易者卖出执行价格为1060元/吨的买权,权利金为15元/吨。如果小麦期货价格上涨,该组合部位最大盈利为15元/吨。如果价格跌破1045,则该组合部位将产生亏损。

相关条目买权交易策略卖权交易策略牛市交易策略熊市交易策略波动率交易策略

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。