资产组合保险

资产组合保险也叫证券组合保险,是指动态资产配置策略中最重要的一个方面。这是20世纪80年代早期两位学术专家Rubintein和Leland的智慧结晶。概括地说,资产组合保险为有价证券组合确保了最低的回报率,而又不会失去从市场有利变动中获利的机会。

资产组合保险的分类 编辑本段

资产组合保险的概念最初是为养老基金的管理而开发和应用的。养老基金的受益者可以分为不同的两大类:已退休人员与还在工作的人员。

一方面,已退休人员(养老金领取人)得到的许诺是领取名义的回报率。这些收益将由养老基金所投资的有价证券组合的盈利来提供。现金流匹配和久期匹配就可以用来达到这个目的。这是前面有关章节中所讨论的资产/负债管理技术的直接应用。

另一方面,还在工作的人员得到的许诺是将获取实际的回报率。它可以公式化为保险统计的实际利率,并用作从事资产配置人员的目标回报率。

资产组合保险的策略 编辑本段

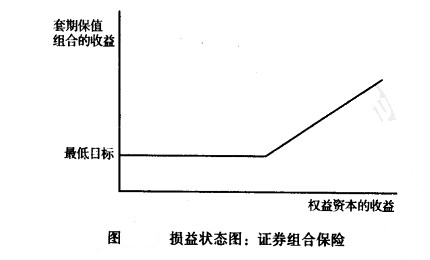

从事资产配置的人员将赢得目标回报率作为下限,并力争更高的回报。在这种策略中,获取高于保险统计的实际利率的回报概率为正,而低于它的概率为0。下图展示了这种情况。

从前面对多期期权的观察来看,证券组合保险策略的损益状态图与利率下限的交易十分类似。至此我们对金融工程的了解应该使我们明白,对于任何一种给定的损益状态图,都可以按许多不同的方式把它创造出来,对金融工程师来讲,这已经是很普通的事情,而这对证券组合保险来说也确实如此。可以来用的方法如下:

(2)买入并持有无风险资产,如短期国库券,再买入一种股票组合的买权。

(3)运用移动于股票和短期国债之间的动态资产配置策略。这是最提倡采用的一种。

例如,假设短期国债的回报率为3%,而股票的回报率为8%,证券组合的目标回报串为3%。假设资产配置人员开始将全部资金投资于股票。可是几天后股票市场下跌了5%,资产配置人员就卖出所有股票并将所得款项到全部投资短期国债上。在这一年剩下的时间里就都持有短期国债,最终资产配置人员获得3%的回报率(8%减5%)。这时他又返回股票市场,即卖掉国库券,买进股票。假如这一回,股票在第二年中持续上涨20%,没有发生显著的回落,那么养老基金就从这一转移中获得了全部的好处。另一方面,如果股票又一次下跌,那么资产配置人员只好再回去购买短期国债。

(4)在上扬的权益市场中,证券组合保险还采用跟踪清盘(trailing stops)的策略。这就是说,一旦股票从新高下跃5%,就应当使股票出货变现。因此随着上扬的股市达到新高,证券组合保险策略的起动价格也就上升。由于策略的损益状态图实际上是期权的翻版,所以也可适当地视为一种复合期权。

以上所述,我们没有考虑交易成本。这是不可忽视的。交易成本包括明显的手续费成本,也包括隐含的市场作用成本(买进卖出差价)。当管理者不停地清盘并重新购买多元化证券组合的股票时,交易成本将是可观的。

解决交易成本问题的办法是持有股票组合,并卖出相同风险的股指期货合约。股指期货合约代表了对股票组合的套期保值,这也就解释了为什么证券组合保险的方法被称为动态套期保值。这就是说,在市场已经下跌了预先指定的应开始出售股票的百分点数后,资产配置人员卖出足够数量的股指期货,对股票组合作出完全的套期保值。这样做可以抵消市场进一步下跌的风险,并保留了股票的股利流。程序化交易已告诉我们,若所有的资产都是有效定价的,经过套期保值后的股票组合就应提供无风险利率(短期国债利率)。这种策略优于卖出股票和买人短期国债,原因是期货清盘的交易成本比股票清盘要小得多——期货清盘的费用只是其标的资产的若干百分点数。

证券组合保险策略的特点 编辑本段

证券组合保险策略对养老基金的经理人员的吸引力是明显的,他们许多人都迅速地转向采用动态资产配置的策略。而且是请专长于动态资产配置的人员代为操作的。

证券组合保险迅速成为投资银行的主要业务之一,并与私人开业的证券组合保险业务开展竞争。在1987年股市崩盘之前,估计证券组合保险策略覆盖了约枷亿至800亿美元的标的股票。

证券组合保险策略的缺点 编辑本段

证券组合保险策略的缺陷在以下情况中较为明显:

- 足够大的股票组合盘于都类似地采用这同一策略。

- 权益市场经历了很长时间的持续上升。这将导致基于权益的养老基金全部投入权益市场。

当这两个条件同时满足时,一旦股票市场无论因为什么原因大跌,都会引发证券组合保险管理人员狂抛股指期货的浪潮。这一浪潮会蔓延到使期货价格大幅度下跌到比标的股票的价值低许多的程度。这就会产生以下两种效应:

一是许多证券组合保险管理人员在最糟糕的时机卖出期货——价格低于真实的均衡价值;

二是公平价值与市场价格的差异将引发另一种市场行为,我们称为程序化交易。

在1987年10月的股市危机中,证券组合保险的介入加深加宽了市场下跌的范围,从而招来许多批评。批评意见是,在下跌的市场中卖出股指期货加剧了市场的下跌。

为什么证券组合保险策略在迅速下跌的市场中不能正常工作?探讨一下这个问题是很有价值的。从理论上说,当市场下跌时,证券组合保险策赂要求市场的回报率有连续的概率分布,并同时对资产配置作出调整。然而,市场实际是以价格跳动的形式来变化的。当跳动的幅度很小时,证券组合保险就能正常工作。当跳动的幅度很大时,就像1987年10月那样,它就不能正常工作了,甚至完全失去了避险的功能。而且我们还须认识到这种避险保护是有成本的。证券组合保险要做的就是模仿卖权。在购买真正的卖权时是要付期权费的。像证券组合保险那样的复合卖权也同样是有成本的,不过它们的成本的估算要难得多。与真正的卖权一样,复合卖权的成本在市场波动大的时候会变高。

附件列表

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。